5月12日,商务部发布中美日内瓦经贸会谈联合声明,中美双方在2025年5月10日至11日的日内瓦高层会谈中达成了阶段性协议,承诺于5月14日前采取关税调整和反制措施暂停等举措,并建立后续磋商机制。根据协议,美国暂停对华24%的关税(保留10%),并取消此前部分行政令的加征关税;中国同步暂停对美24%的关税(保留10%),取消其他加征关税。美方对中方加征的关税由此前的 145%(20%芬太尼+34%对等关税+50% +41%)变为现在的 30%(20%芬太尼+10%对等关税)。

5月13日,美国与沙特达成两国有史以来最大规模的商业协议,沙特承诺向美国投资6000亿美元,包括谷歌、DataVolt、甲骨文等公司800亿美元尖端科技投资、接近1420亿美元的史上最高金额军火销售协议等。沙特王储穆罕默德·本·萨勒曼称,沙特将努力推动在美国投资额达到1万亿美元。

5月16日,截至3月底,中国持有的美国国债已经较上个月减少了约189亿美元,减少至7654亿美元。而英国在增持289亿美国国债之后,已经超过中国成为了美国国债的第二大持有国。

5月16日,据报道,在数周的僵局后,美国和欧盟终于交换了谈判文件,涵盖从关税到数字贸易和投资机会等广泛领域。

5月16日,国际三大信用评级机构之一的穆迪(Moody's)在官网宣布,由于美国政府债务和利息支付比例增加,决定将美国主权信用评级从Aaa下调至Aa1。

5月16日,总台记者当地时间16日获悉,土耳其外交部表示,土耳其、俄罗斯、乌克兰的三方会谈已经结束。乌克兰最高拉达议员热列兹尼亚克表示,伊斯坦布尔谈判毫无成果。据乌克兰消息人士称,作为停火条件,俄罗斯代表团要求乌军从顿涅茨克、卢甘斯克、赫尔松和扎波罗热地区撤军。俄罗斯的其他要求也都是“不可接受的”,远远超出了先前讨论的范围。

5月16日,财联社:26家上报浮动费率基金,其中,基金管理规模或主动管理权益类基金管理规模居行业前列的管理人21家、中小管理人4家、外商独资管理人1家。浮动管理费率采取“新老划断”,存量产品不受影响。

5月17日,英伟达首席执行官黄仁勋表示,由于美国政府限制Hopper架构的H20芯片出口至中国,公司正重新审视中国市场战略,但未来不会再推出Hopper系列芯片。

权益市场(主观多头、量化多头、中性策略、股票多空)

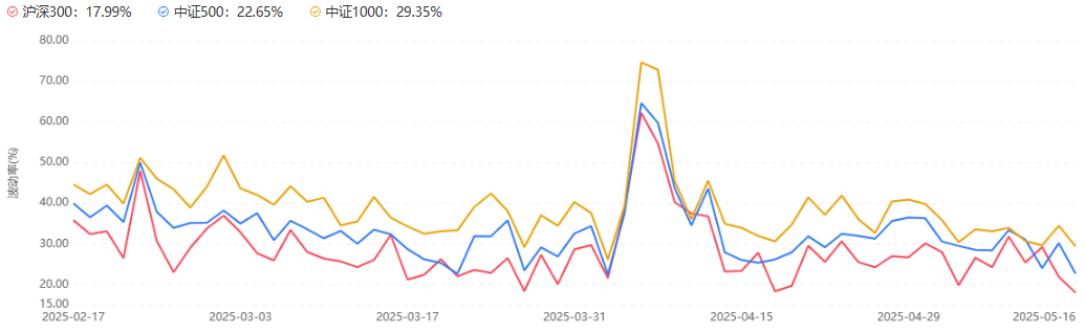

解读:同一日申万各行业指数收益率整合的波动率数据,可作为反映行业轮动、分化程度参考指标之一。

解读:反映了成分股在收益或振幅离散程度,截面波动率越大,股票在截面上的表现差异越大,选股因子的区分度更高,更容易产生较好的交易机会,alpha环境越好

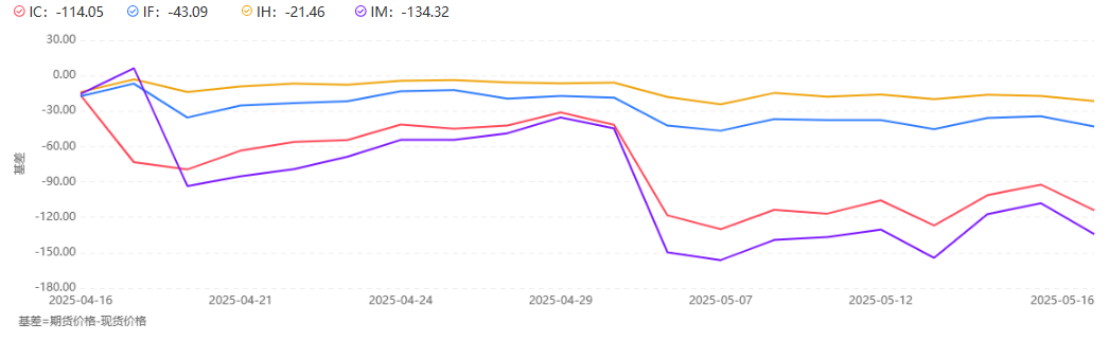

近一月主力合约基差

本周(5月12日-5月16日)债市偏弱震荡,周初债市因贸易谈判超预期,长债收益率运行中枢显著抬升,7-30Y利率债收益率普遍上行5-7BP,30年期国债主连跌超1.5%,回补4月3日跳空高开缺口。周二债市情绪有所修复,且周中债市维持窄幅震荡。周四午后开始,资金面趋紧,周五早盘隔夜资金价格显著抬升,致现券收益率全面回调。整体来看,市场偏谨慎,前半周资金面宽松但利率下行幅度有限,近周末资金面收紧现券即刻回调(来源:DM查债通)。

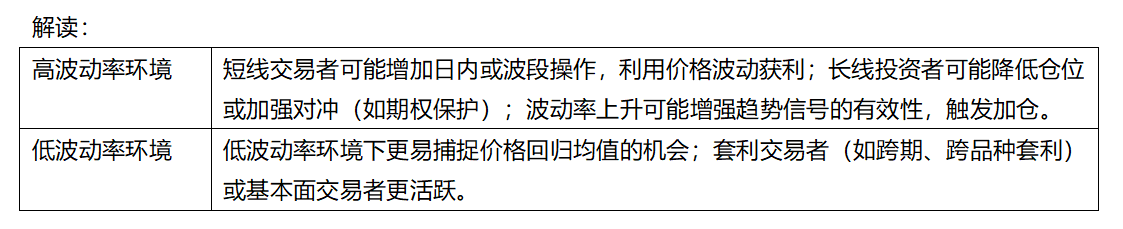

近一周转债表现弱于正股,估值小幅压降。中美经贸会谈缓和超预期下权益上半周修复进一步加速,后半周有所回落。转债市场大小盘风格表现有所分化,受益于银行、公用事业等基金欠配行业持续回补影响下大盘转债表现强劲,而前期较为活跃风格如TMT等有所回落。策略上,当前债市整体波动区间不大以及权益中长期盈利改善增长存疑下,转债估值虽提振向上空间不大,但是供需矛盾下维持强支撑仍是大概率,破局变量暂未显现。配置上,建议仍以高股息大盘偏债转债为主,叠加平衡偏股方向,重点关注近期提议下修的案例,寻找潜在强促转股意愿的标的。继续推荐不对称性交易、双低动量及结合条款博弈。(来源:申万宏源固收研究)

解读:

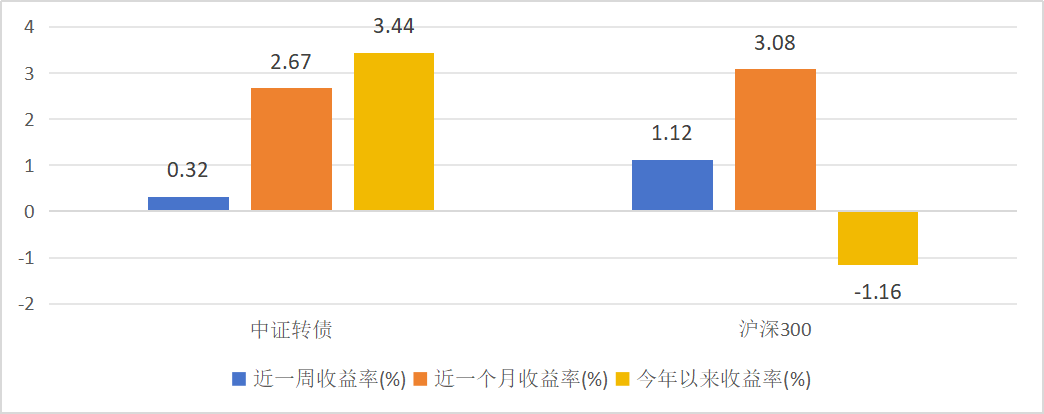

股债利差反映了投资者因承担股票市场风险,相对于无风险债券所要求的额外收益补偿。利差越大,股票相对债券的吸引力越高。若当前利差偏离均值超过±1倍标准差,通常被视为显著偏离。

本页面所涉私募基金内容仅对合格投资者展示!因擅自转载、引用等行为导致非合格投资者获取本文信息的,由转载方自行承担法律责任和可能产生的一切风险。

本页内容不构成任何投资建议,相关数据及信息来自基金管理人、托管估值机构、外部数据库,并可能援引内外部榜单、其他专业人士/或机构撰写制作的相关研究成果或观点,我司对所载资料的真实性、准确性、时效性及完整性不作任何实质性判断,对所涉产品/机构/人员不作任何明示或暗示的预测、保证,亦不承担任何形式的责任。

版权声明:未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得作者许可并注明作品来源为私募排排网,同时载明内容域名出处